Con sus acciones bajando un 24% en los últimos tres meses, es fácil ignorar a PayPal Holdings (NASDAQ:PYPL). Sin embargo, los precios de las acciones suelen estar impulsados por el rendimiento financiero de una empresa a largo plazo, que en este caso parece bastante prometedor. En particular, estaremos atentos a Participaciones de PayPal ROA hoy.

El ROE o retorno sobre el capital es una herramienta útil para evaluar la eficacia con la que una empresa puede generar retornos sobre la inversión que recibió de sus accionistas. En términos más simples, mide la rentabilidad de una empresa en relación con el patrimonio de los accionistas.

Vea nuestro último análisis de las participaciones de PayPal

¿Cómo se calcula el retorno sobre el capital?

los fórmula para ROE es:

Rendimiento sobre el capital = Beneficio neto (de operaciones continuas) ÷ Patrimonio de los accionistas

Entonces, según la fórmula anterior, el ROE de PayPal Holdings es:

11 % = US$2,3 mil millones ÷ US$20 mil millones (basado en los últimos doce meses hasta septiembre de 2022).

El ‘rendimiento’ se refiere a las ganancias de una empresa durante el último año. Eso significa que por cada $ 1 de capital de los accionistas, la empresa generó $ 0,11 en ganancias.

¿Cuál es la relación entre el ROE y el crecimiento de las ganancias?

Hasta ahora, hemos aprendido que el ROE es una medida de la rentabilidad de una empresa. Dependiendo de la cantidad de estos beneficios que la empresa reinvierte o “retiene”, y de la eficacia con la que lo hace, podemos evaluar el potencial de crecimiento de los beneficios de una empresa. Suponiendo que todo lo demás permanezca sin cambios, cuanto mayor sea el ROE y la retención de ganancias, mayor será la tasa de crecimiento de una empresa en comparación con las empresas que no necesariamente tienen estas características.

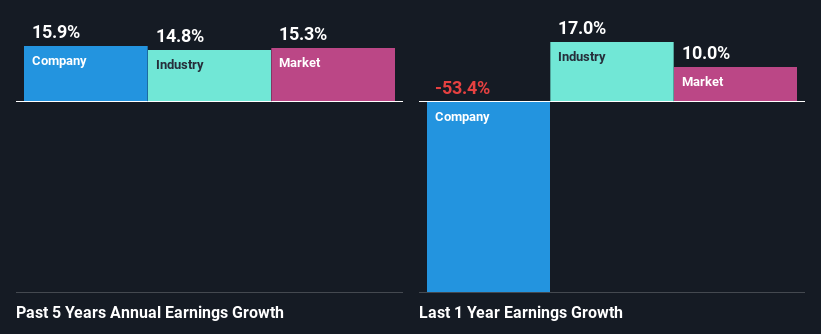

Una comparación lado a lado del crecimiento de las ganancias de PayPal Holdings y el 11 % del ROE

Para empezar, el ROE de PayPal Holdings parece aceptable. Sea como fuere, el ROE de la compañía sigue siendo bastante inferior al promedio de la industria del 15%. PayPal Holdings aún pudo ver un crecimiento de ingresos netos decente del 16% en los últimos cinco años. Por lo tanto, puede haber otros aspectos que influyan positivamente en el crecimiento de las ganancias. Por ejemplo, la empresa tiene un índice de pago bajo o está siendo administrada de manera eficiente. Tenga en cuenta que la empresa tiene un nivel respetable de ROE. Es solo que el ROE de la industria es más alto. Así que esto también le da algo de color al crecimiento de ganancias bastante alto visto por la compañía.

Como siguiente paso, comparamos el crecimiento de los ingresos netos de PayPal Holdings con la industria y descubrimos que la empresa tiene una cifra de crecimiento similar en comparación con la tasa de crecimiento promedio de la industria del 15 % en el mismo período.

El crecimiento de las ganancias es un factor muy importante en la valoración de las acciones. Lo que los inversores deben determinar a continuación es si el crecimiento esperado de las ganancias, o la falta de él, ya está integrado en el precio de las acciones. Esto les ayuda a determinar si la acción se coloca para un futuro brillante o sombrío. ¿Está valorado el PYPL de forma justa? Este infografía sobre el valor intrínseco de la empresa tiene todo lo que necesitas saber.

¿PayPal Holdings está reinvirtiendo eficientemente sus ganancias?

Dado que PayPal Holdings no paga ningún dividendo a sus accionistas, inferimos que la empresa ha estado reinvirtiendo todas sus ganancias para hacer crecer su negocio.

Resumen

En total, estamos bastante satisfechos con el rendimiento de PayPal Holdings. En particular, nos gusta que la empresa esté reinvirtiendo fuertemente en su negocio con una tasa de rendimiento moderada. Como era de esperar, esto ha llevado a un impresionante crecimiento de las ganancias. Siendo así, las últimas previsiones de los analistas muestran que la empresa seguirá viendo una expansión en sus ganancias. Para saber más sobre las últimas predicciones de los analistas para la empresa, consulte este visualización de las previsiones de los analistas para la empresa.

¿Tiene comentarios sobre este artículo? ¿Preocupado por el contenido? Ponerse en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico al equipo editorial (at) Simplywallst.com.

Este artículo de Simply Wall St es de naturaleza general. Brindamos comentarios basados en datos históricos y pronósticos de analistas utilizando únicamente una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituye una recomendación para comprar o vender ninguna acción, y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es brindarle un análisis enfocado a largo plazo impulsado por datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o material cualitativo. Simply Wall St no tiene posición en ninguna de las acciones mencionadas.

Únase a una sesión de investigación de usuarios paga

Recibirás un Tarjeta de regalo de Amazon de 30 USD por 1 hora de su tiempo mientras nos ayuda a construir mejores herramientas de inversión para inversores individuales como usted. Registrate aquí